LHV pensionifondid oleks nagu teiselt planeedilt

Kolm korda aastas, kui LHV pensionifondid alustavad järjekordset reklaamikampaaniat, ilmuvad tänavatele ning veebikeskkondadesse reklaamid, kus nad väidavad, et on number üks pensionifond Eestis. Samasuguse sõnumiga on LHV tulnud välja juba mitu aastat, kusjuures on kordi, kus nende väide vastab tõele, samas alati see päris nii ei ole.

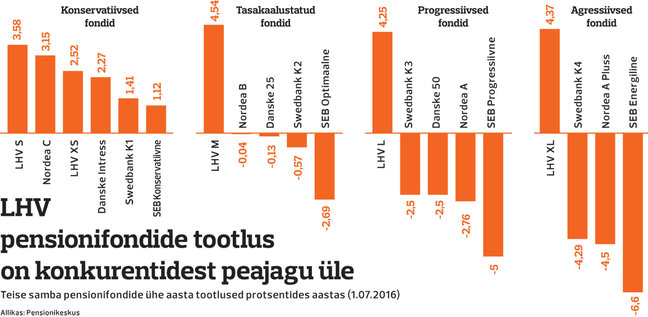

Juuni lõpus alustas LHV järjekordset kampaaniat ning taas sõnumiga, et nad pakuvad kõige parema tootlusega pensionifonde. Seekord võib küll öelda, et reklaam ei ole eksitav ja vastab täiega tõele. Kui vaadata pensionifondide ühe, viie ja kümne aasta tootlusi, siis on peaaegu kõigil juhtudel eesotsas just LHV pensionifondid.

Tõsi, on kaks erandit: aktsiafondide (nii progressiivse strateegiaga fondide, kus aktsiate osakaal võib olla kuni 50 protsenti, kui ka agressiivse strateegiaga fondide, kus aktsiaid võib olla kuni 75 protsenti) viie aasta tootlused jäävad alla Nordea ja Swedbanki vastavatele fondidele. Ülejäänud strateegiate ja kestvuste puhul teevad LHV pensionifondide tootlused puhta töö.

Eriti drastiline on LHV pensionifondide üleolek ühe aasta tootlustes, kus nende fondid on kõik plussis, aga teiste tasakaalustatud, progressiivse ja agressiivse strateegiaga pensionifondide tootlused on kõik negatiivsed. Tõsi, plussis on teised konservatiivse strateegiaga pensionifondide ehk võlakirjafondide ühe aasta tootlused.

LHV pensionifondide üleolek viimase aasta jooksul on seletatav fondijuhi Andres Viisemanni ettevaatliku suhtumisega finantsturgudesse, mistõttu on tema investeerimistaktika olnud viimastel aastatel üsna konservatiivne. Viimane aasta on olnud finantsturgudel üsna heitlik. Eelmise aasta suve lõpul vapustasid finantsturge Hiina börside langus, selle aasta esimese poolel tõi turgudele ebakindlust Brexit.

Paljud on mures ebakindluse pärast, mida võib tuua Euroopa Keskpanga rahatrükk ja teiselt poolt USA Föderaalreservi oodatav baasintresside tõus. Tänu konservatiivsusele ongi LHV pensionifondide tootlused konkurentide omadest märkimisväärselt paremad.

Samas kippusid mõni aasta tagasi, mil finantsturud tegid korraliku tõusu, LHV fondide tootlused konkurentide omadest väiksemad olema. Seda peegeldavad just fondide viie aasta tootlused.

Ehkki pensionikeskuse nimekirjades eksisteerivad veel Danske pensionifondid, on need praegu üle läinud LHV-le. Alates 1. septembrist muutuvad Danske pensionifondide nimed vastavateks LHV fondideks ning hiljem liidetakse fondid üheks.

Sellest, et Danske pensionifondid kaovad ära, on iseenesest kahju, sest meie valik jääb järjest väiksemaks. Kaks aastat tagasi võttis Nordea üle ERGO pensionifondid ja liitis need enda omadega, mille tulemusena kahanes teise samba pensionifondide arv 20ni. Nüüd kahaneb fondide arv veel kolme võrra.

Teise samba pensionifonde saab vahetada kolm korda aastas, järgmine vahetamise tähtaeg on 1. september. Need, kes soovivad sellest kuupäevast oma pensionifondi vahetada, peaksid avalduse esitama hiljemalt 31. juulil. See on ka põhjus, miks LHV on alustanud oma agressiivset kampaaniat just nüüd.

Fondivahetamise tasu on üks protsent pensionifondi portfelli mahust, mis tähendab, et kui kellegi teise samba portfell on kasvanud 15 000 euroni, võetakse sealt maha 150 eurot. Tasu ei võeta juhul, kui vahetatakse fondi sama fondivalitseja juures, neilt, kellel jääb pensionieani alla viie aasta ja ka pensioniealistel.

Olen siinses rubriigis korduvalt soovitanud ja soovitan veel kord pensionifondi vahetamise asemel viia üle ainult maksed, jättes seni kogunenud pensionivara vanasse fondi. Ainult maksude üleviimisel on kolm eelist.

Esiteks, seda saab teha kogu aeg, mitte ainult kord kuus. Teiseks, ainult maksude üleviimine on tasuta. Ja lõpuks: investeerimine on tuleviku ennustamine, aga tulevikku ei tea ette mitte keegi – ka kõige paremad fondijuhid mitte. George Soros, kes panustas õigesti Suurbritannia naela kukkumisele 1992. aastal ja teenis sellega väidetavalt miljardi, ei suutnud sel aastal oma edu korrata ning panustas valesti.

Viies uude fondi üle vaid uued maksed, maandate sellega riski, et võisite panustada valele hobusele.

Tuleva tulek on vaevaline

Aprilli lõpus sai suure aplombiga avalikuks grupi prominentsete ettevõtjate ja finantsspetsialistide plaan tuua turule uut tüüpi pensionifondid, mis erinevad olemasolevatest nii omanike struktuuri kui ka investeerimismudeli poolest. Selleks loodi pensioniühistu Tuleva.

Tuleva lubab, et investeerib ainult maailma aktsia- ja võlakirjaturge järgivatesse indeksifondisesse ning tänu sellele on nad suutelised viima teenustasud praegu tegutsevate pensionifondidega võrreldes konkurentsitult madalamaks.

Esialgu oli huvi Tuleva vastu suur. Esimese kuuga liitus sellega peaaegu tuhat soovijat, hiljem on huvi langenud ja liitumise aktiivsus märgatavalt kahanenud. Praeguseks on Tulevaga liitunud veidi üle 1200 liikme.

«Jah, esimene nädal oli kõige ägedam, järgmistel nädalatel oli ägedus väiksem ja juuni on olnud veel rahulikum,» ütles Tuleva üks vedajaid Tõnu Pekk.

Peki sõnul on alanud ka kapitali kogumine. Tuleva liikmeks saamiseks piisab 100 euro suurusest sissemaksest ja lubadusest tuua üle pensionifondide sissemaksed.

Esialgu räägiti, et iga liige peaks panustama lisaks 1000 eurot kapitali sissemakseks, nüüd räägitakse 1000 kuni 10 000 eurost. Tuleva liikmeks võib saada ka ilma kapitali sissemakseta.

«Ainus kohustus on see, et suunad oma pensionimakse ringi,» kinnitas Pekk. «Kapitali paigutamine ei ole kohustuslik,» lisas ta.

Tõnis Oja, majandusajakirjanik